![]()

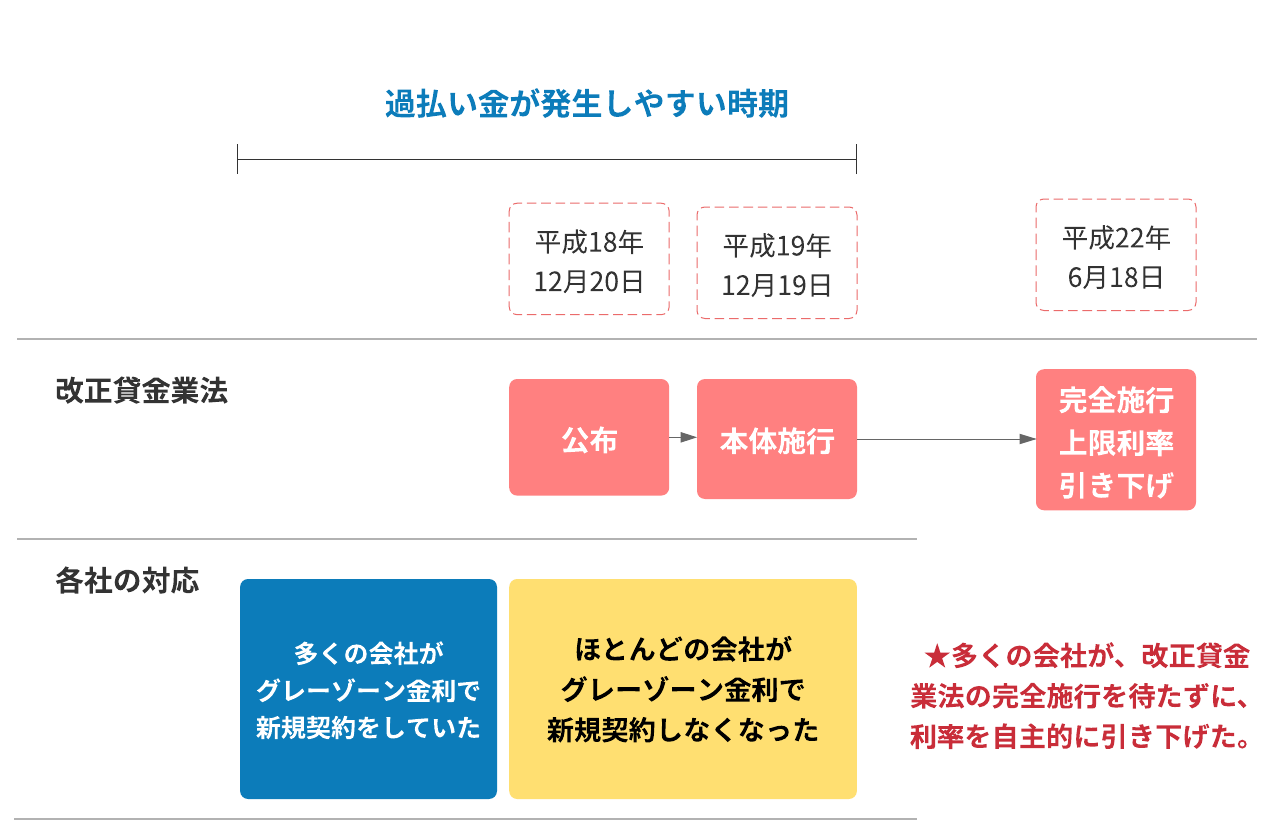

過払い金は、「グレーゾーン金利」と呼ばれる、改正貸金業法が完全施行された平成22年6月まで、多くの会社が採用していた金利(の契約)が原因で発生します。

グレーゾーン金利というのは、簡単に言うと、条件を満たすと有効になるが、条件を満たさなければ無効になるという金利です。

グレーゾーン金利が有効となる条件を満たしているかどうかは、以前は、よく裁判で争われました。

裁判の結果は、ほとんどのケースで「条件を満たしていないため金利は無効」と判定されていましたが、ごく一部ですが「条件を満たしており金利は有効」と判定されたケースもありました。

しかし、平成18年、最高裁判例によって、グレーゾーン金利が法律的に有効とされるための条件が、非常に厳格に判定されることとなりました(最高裁平成18年1月13日判決等)。

その結果、グレーゾーン金利が有効とされるケースは皆無となったのです。

そして、無効となった金利の支払いについては、元金を支払ったものとして、取引全体について計算のやり直しをすることができます。これを、「利息制限法による引き直し計算」といいます。

利息制限法による引き直し計算をすると、債務(借金)が減ります。

払い続けている期間が長ければ長いほど債務は減っていき、さらに払い続けるとゼロとなり、それでも払い続けると、最後はマイナスになっていきます。

この、「マイナスとなった債務」が、過払い金です。

このページは、

「過払い金はどんな場合に発生するのか」

「どのようにして返還してもらうのか」

「どのようなリスクやデメリットがあるのか」

「請求するのに期限や時効があるのか」

などの、過払い金に関するよくある疑問にお答えするために、司法書士が作成いたしました。

このページをお読みいただければ、過払い金はどのよう場合に発生してどのようにして返還してもらうのか、リスクやデメリット、返還期限や時効について、すべておわかりいただけると思います。

それでは、まいります!

目次

過払い金は上記のとおり、グレーゾーン金利の設定された契約について発生します。グレーゾーン金利が設定されていない契約については、過払い金は発生しません。

貸金業法の改正によって上限利率が引き下げられたのは平成22年6月18日ですが、多くの会社が、上限金利の引き下げに間に合うように、早めに契約金利を下げていきました。

多くの会社が契約金利を下げたのは、平成19年のことです。ほとんどの会社は、平成20年以降の新規契約では、グレーゾーン金利では契約していません。

したがって、ご自身の契約で過払い金が発生する可能性があるかどうか知りたければ、初回の契約が平成18年以前であるかどうかをご確認ください。平成19年以降に初回契約をされているのであれば、過払い金が発生している可能性は低いです。

リーマン・ブラザーズが破綻し、「リーマンショック」が発生したのが平成20年のことです。この頃に新規契約をしたのであれば、過払い金が発生していることはまずありません。

また、よく勘違いされているのですが、過払い金が発生するのは、キャッシング取引についてであって、ショッピング取引については発生しません。どんなに昔からショッピングリボの取引を続けていたとしても、その取引については過払い金が発生することはありません。

その他、過払い金が発生しない契約には、以下のようなものがあります。

過払い金は、上記のとおり主に「平成18年以前のキャッシング取引」について発生しますが、どのような会社との取引についても発生するわけではありません。取引をしていた会社によっては、どんなに古くからの取引であっても、過払い金が発生しない会社もあります。

多くの会社が、平成18年以の契約時には、利息制限法の上限利率を超える利率に設定していたのですが、一部、利息制限法の上限の範囲内でしか契約をしていなかった会社もありました。このような会社、つまり上限利率を超える契約が存在しない会社との取引については、どんなに古くから借り入れをしていても、どんなに長期間払い続けてきたとしても、過払い金は発生しません。

たとえば、取引をしていたのが「銀行」である場合です。銀行のカードローン商品で、上限利率を超える契約は存在しません。したがって、平成18年以前から銀行とローンやキャッシングの取引をしていても、過払い金は発生していません。

また、消費者金融であっても、アットローン、キャッシュワン、モビットについては、やはり利息制限法の上限利率を超える利率では契約を一切していませんでしたので、過払い請求の対象となることはありません。

下記の倒産した会社についても、過払い金の請求をすることはできません。

・SFコーポレーション(三和ファイナンス)

・武富士

・丸和商事(ニコニコクレジット・アイリス)

・NISグループ(ニッシン・オリエント信販)

・ネットカード株式会社(GMOネットカード、オリエント信販)

よくインターネット上で、借入金額と借入期間を入力すれば、自動的に、過払い金がどのぐらい発生しているのか、計算できるという計算機、シミュレーターが公開されていますが、このような計算機、シミュレーターで計算された過払い金の額は、まったく当てになりません。

これらのシミュレーターの計算の前提は、ほとんどの場合、取引期間中の債務残高がずっと一定である前提になっており、債務残高が減ったり増えたりするケースや、取引の中断があるケース、長期間かけて少しずつ借り入れが増えていくケースに対応していないためです。

過払い金がどのぐらい発生しているのかを知りたければ、取引開始からのすべての入出金履歴のわかる取引明細を取り寄せ、利息制限法の引き直し計算をするしかありません。

取引明細の取り寄せは、相手方の会社に電話で請求すれば、かんたんに取り寄せすることができます。

明細を当事務所にお送りいただければ、無料で過払い金の計算をいたします。

過払い金の無料計算サービスはこちら

過払い請求をするとなにかリスクやデメリットがあるのかということを心配される方は、たくさんおられます。しかし、過払い請求にはほとんどリスクやデメリットはありません。

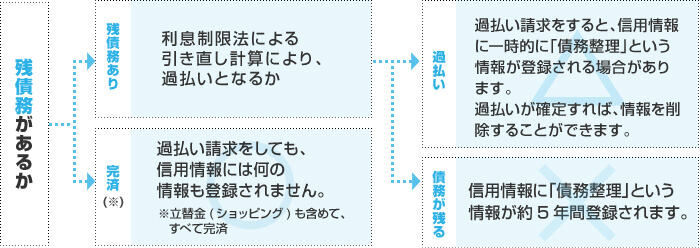

ただ唯一、気をつけなければいけないのは「ブラックリスト」についてです。信用情報に信用事故の情報が登録されることを、一般的に「ブラックリスト」「ブラックになる」と言いますが、過払い請求をした場合にも、ブラックになることを心配される方は多いです。

しかし実際は、過払い請求をしてブラックとなることは、原則としてありません。

ブラックになるのはごく一部の例外的なケースのみですので、その例外的なケースにご注意いただければ大丈夫です。

では、どのようなときに、過払い請求でブラックとなってしまうのでしょうか。

まず、過払い請求をして例外的にブラックとなる1つ目のケースは、残債務がある状態(=完済ではない状態)で、過払いになると思って請求をしたら、利息制限法の引き直し計算の結果、債務残高が残ったというケースです。

このケースは、過払い請求をしたのではなく、「債務整理」をしたということになりますので、ブラックとなります。

さらに、会社によって取り扱いが異なるようなのですが、残債務がある状態で司法書士が介入したとき、過払いの可能性が高かったとしても、いったん「債務整理」という情報の登録をして、最終的に過払いが確定した時点で債務整理の登録を消すということがあるようです。このような登録をされると、情報が登録されてから過払いが確定して抹消されるまでの間は、一時的にブラックとなってしまうことになります。

![]()

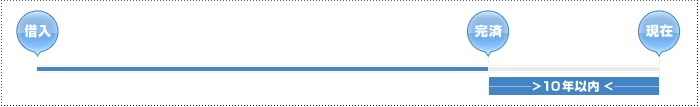

過払い金は、取引終了時から10年経過すると、時効によって返還を受けることができなくなります。

「取引終了時」というのは、完済した取引の場合には完済のときですが、完済していない取引の場合には最終の返済(または借り入れ)のときです。このときから10年で消滅時効が成立します。

ただし、過去に長期延滞して一括請求を受けているようなケースでは、このときに新たな貸付が発生する可能性がなくなっているということで、取引が終了したものとされることがあります。したがって、完済から10年経過していない場合でも過払い金が時効にかかっていると判断されてしまうことはありえますので、請求はなるべくお早めにされるに越したことはありません。

では、「過払い請求をしよう」と思ったときに、すでに時効ギリギリであった場合にはどうすればいいのかというと、訴訟をすることにより、過払い金の時効を止めることができます。

訴訟により時効が止まるのは、裁判所に提出したときですので、取引終了から10年経過するよりも前に、過払い金の計算をして過払い請求の訴状を裁判所に提出する必要があります。

過払い金の時効について、詳しくはこちら

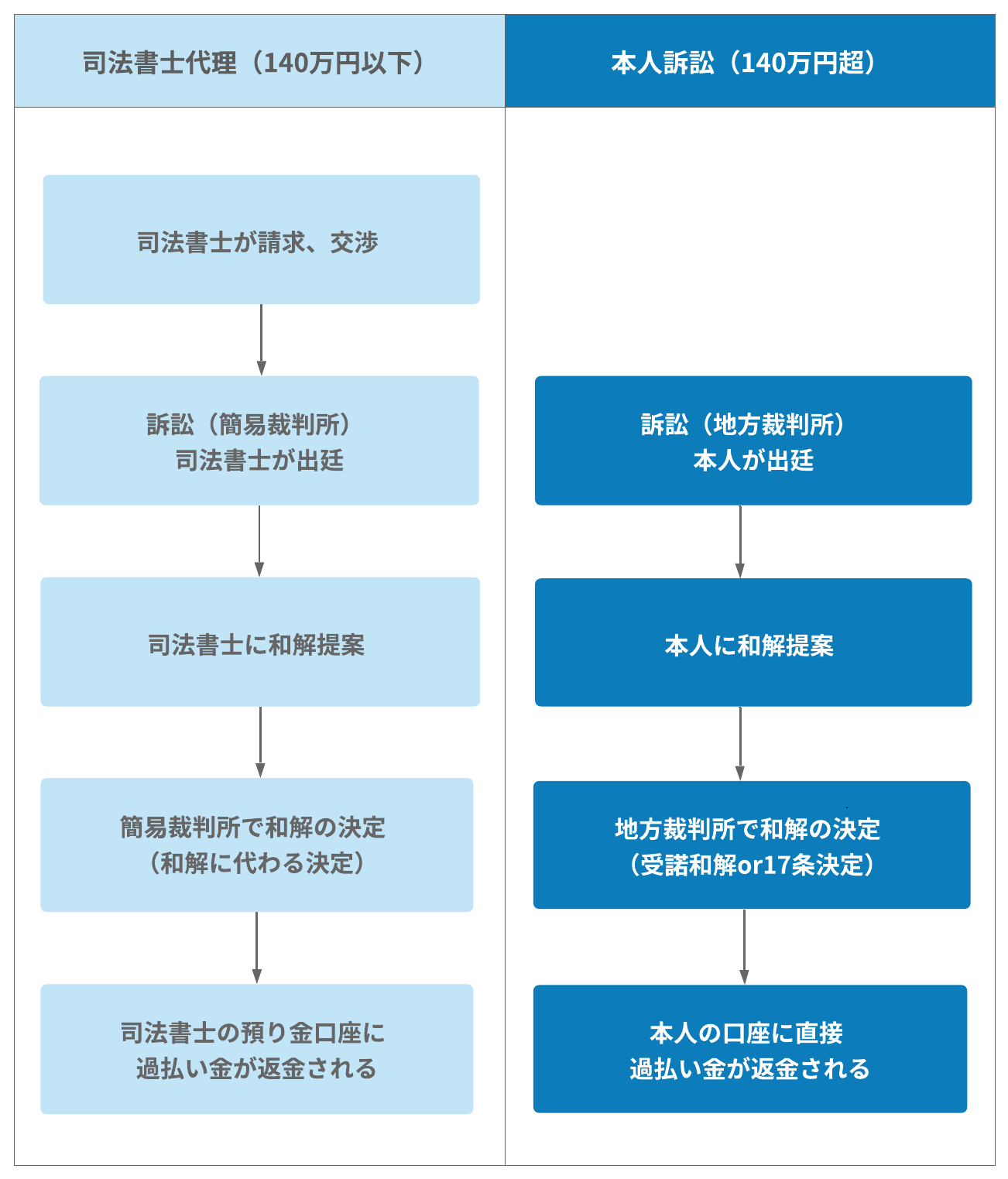

司法書士にご依頼いただいた場合の過払い金請求の流れは、下記の通りです。

過払い金は、単純な「過入金」とは違います。

過払い金の請求書を送っても、素直に請求した金額を返還してもらえるということは少なく、過払い金はもっと少ない、または存在しないという法律的な主張をされて、返還を拒まれることが多いです。

このような法律的な主張を封じて過払い金の返還をさせるためには、訴訟を起こすのが、最も確実な請求方法です。訴訟をすると、判決にいたるまでもなく、ほとんどの会社が判決には至らず、過払い金を支払うという内容の和解となります。

過払い金を請求する訴訟を起こすと、訴訟をせずに請求する場合と比べ、過払い金の返還額をアップする会社が多いです。たとえば、100万円の過払い金を請求している場合に、訴訟をする前には「70万円しか返還しない」と言っていた会社が、訴訟をすると「90万円を返還するので和解したい」と言ってくる会社が多いのです。

これは、業者の主張する「過払い金はもっと少ない」という主張のほとんどが、裁判では認められにくい主張であるためです。このまま裁判が続くと、全額支払いを認められる可能性が高いことがわかっているから、支払額をアップし、早期に裁判を終わらせようとするのです。

典型的なのが、過払い金に付く利息の返還についてです。

業者は、過払い金に利息を付ける必要はない(返還義務があるのは過払い金の元金のみである)と主張しますが、裁判所では、過払い利息の返還義務が認められる場合がほとんどですので、訴訟をしなければ過払い金の元金のみしか返還できないと言っていた業者が、訴訟をした後は、利息についても返還する内容で和解がまとまることが多いです。

※ただし、業者側の「過払い金はもっと少ない」という主張の中には、裁判所で認められる可能性があるものも、一部存在します。業者側の主張が、裁判所で認められる可能性が高いと考えている、自信のある主張である場合には、訴訟をしても、返還される金額をアップする和解提案は出されず、訴訟上徹底的に争ってくるということになります。

過払い請求には、いくつかの法律的な争点があります。中にはすでに最高裁の判決により判断が示され、解決済みとなったものもありますが、完全に争点がなくなったわけではありません。

過払い請求においてどのようなことが争点となるのかについては、以下のページで解説しています。

司法書士は、140万円超の過払い金については、代理人として返還請求することはできません。

しかし、代理人としてではなく、「裁判書類作成」という形で、過払い請求の支援をすることができます(司法書士法3条1項4号)。したがって、司法書士に140万円超の過払い請求の依頼ができないというわけではありません。

裁判所類作成による過払い請求の支援は、ご本人が相手方に過払い請求の訴訟を提起するための訴状や準備書面等の必要な書類の作成をすべて司法書士が行うというます。

※代理人ではありませんので、司法書士が過払い金を請求や金額の交渉はしません。

訴訟を起こされた会社は、本人訴訟であっても、ほとんどのケースで、和解の提案をしてきます。

和解提案の内容としては、過払い金の請求額から、いくらか減額をした金額を返金するという内容になっていることが多いです。

その提案内容が納得のいく内容であれば、裁判所で和解となりますので、司法書士が和解条項を書面にまとめて裁判所に提出すると、受諾和解が成立します。

過払い金の返金は、司法書士の預り金口座ではなく、ご本人の銀行口座に振り込みされます。

いかがでしたでしょうか。過払い請求についての基本的な内容について、ご説明させていただきました。

過払い請求は、かんたんな手続きではありませんが、デメリットは少なく、お取引期間が長い場合には非常に大きな金額の返金を受けられることもあります。

また、取引明細がお手元にあれば、返還の見通し(返還されるかどうか、どのぐらいの金額が返還されるか)について、かなり正確に判断することができますので、興味がお有りでしたら、お問い合わせください。

過払い金返還請求に対する対応は、各業者により異なります。当事務所で取り扱いの多い消費者金融業者と信販会社の、請求に対する対応の特徴についてまとめました。

消費者金融系

信販会社系

・神戸市・尼崎市・西宮市

・芦屋市・伊丹市・宝塚市

・川西市・三田市・篠山市

・猪名川町・明石市

・加古川市・姫路市

・大阪市・堺市・池田市

・箕面市・豊中市・吹田市

・茨木市・高槻市・摂津市

・寝屋川市・枚方市・守口市

・門真市・大東市・東大阪市

・能勢町・豊能町

![]()

![]()